Сколько золота покупает сша

Опубликовано: 24.07.2024

Золотой запас США как таковой был сформирован в тяжелые для экономики времена Великой депрессии. Одной из причин кризиса стал тот факт, что стоимость валюты была жестко привязана к золоту, и Америка испытывала серьезную нехватку денежной массы. Простая эмиссия не могла улучшить экономическое положение. Задача распутать клубок экономических проблем легла на плечи президента США Франклина Рузвельта.

В начале 1933 года Рузвельт временно приостанавливает конвертируемость бумажных денег в золото, вводит запрет на экспорт драгоценного металла, а 5 апреля того же года подписывает Указ №6102 о национализации золота, который стал основанием для фактической конфискации частных запасов драгоценного металла в стране. Всем физическим и юридическим лицам (в том числе иностранным лицам, хранящим золото на территории США) было предписано сдать хранившиеся у них золотые слитки, монеты и обеспеченные золотом ценные бумаги (так называемые золотые сертификаты) государству до 1 мая 1933 года по твердой цене 20,67 долл. за тройскую унцию. За уклонение был предусмотрен штраф до 10 тыс. долл. или тюремное заключение до 10 лет.

Государство получило с населения около 500 тонн драгоценного металла, в основном в виде монет. Этого было мало и не особенно помогло американским властям решить проблему притока денежной массы в экономику. Политика Рузвельта получила продолжение в форме Закона о золотом резерве (англ. Gold Reserve Act), подписанного президентом 30 января 1934 года. Помимо прочего, этим документом запрещалось частное владение золотом (за редким исключением), государство наделялось правом использовать при расчетах не драгоценный металл, а деньги. Кроме того, была проведена девальвация доллара США, что по существу привело к изменению золотого стандарта — с этого момента цена золота увеличилась почти на 70% и цена тройской унции стала равняться не 20,67, а 35,0 долл. за унцию (1,125 $/г).

Увеличение цены золота привело к значительному росту золотого запаса и увеличению денежной массы в хозяйст-венном обороте страны. К 1938 году золотой запас США вырос до 11,34 тыс. т. Определенную роль сыграл бум мировой золотодобывающей промышленности (к 1940 году добыча в мире в целом и в США в частности достигла рекордных на тот момент показателей — более 1200 тонн и 155 тонн соответственно). При этом большая часть добываемого золота оседала в Америке. Частное владение золотом в США было запрещено, и оно попадало в госрезерв. Это позволяло США выпускать на внешний рынок доллары с золотым обеспечением. Казначейство США гарантировало обмен долларов на золото по твердому курсу $35 за унцию. Доллар за счет этого стал ценной международной валютой.

Резко вырос золотой запас США в 1940-х — начале 1950-х годов. Это было связано с расчетами за поставки американских товаров воюющим странам, а также с тем, что после войны американские товары пользовались большим спросом и поставлялись в разрушенную войной Европу. Появились также новые рынки сбыта американских товаров — бывшие колонии, которые одна за другой начали получать независимость. В начале 1950-х Соединенным Штатам принадлежала большая часть золота в мире — 70%.

Поскольку доллар имел твердое золотое обеспечение, власти других стран начали привязывать стоимость своей валюты не к драгоценному металлу, а к доллару. Они не отказывались от своих золотых резервов и имели возможность вести расчеты в золоте, но предпочитали делать это в свободно конвертируемом активе, которым и стал доллар.

Созданный в 1944 году Международный валютный фонд принял золотодолларовый стандарт. Согласно уставу МВФ, страны-члены вносили 1/4 своего пая (так называемая квота) в золоте. Если у страны было мало золота, сумма взноса устанавливалась иначе — 10% ее золотых и долларовых запасов. Таким путем фонд стал крупным держателем золота. При этом валюты стран прикреплялись не только к золоту, но и к доллару, который считался как бы дубликатом, полноправным представителем благородного металла. В уставе МВФ говорилось: «Паритетная стоимость валюты каждой страны-члена будет выражаться в золоте как общем мериле или в долларах США веса и пробы на 1 июля 1944 г.».

С 1934 по 1971 год цена золота была неизменной и составляла 35 долл. за унцию. Многим в тот период она казалась своего рода естественной константой мировой экономики, подобной постоянным величинам в физике. «Доллар так же хорош, как золото» — эта финансовая «истина» стала у американцев почти пословицей. «Доллар лучше золота!» — восклицали энтузиасты и приводили аргументы: держатели долларов (счетов в банках США и американских ценных бумаг) получают проценты на свои деньги, тогда как металл не только не приносит дохода, но даже требует издержек.

В начале 1950-х годов золотой запас США достиг рекордной отметки — около 22000 тонн. После этого стягивание золота в США приостановилось, а с конца 1950-х стал нарастать обратный процесс. Страны, восстановившие после войны промышленность, богатели. Количество желающих приобрести золото увеличивалось, и его цена на свободных рынках росла. Американское золото по цене 35 долл. за унцию при этом стало весьма привлекательным. В 1965 году президент Франции Шарль де Голль на встрече со своим коллегой из США Линдоном Джонсоном сообщил о намерениях Франции обменять 1,5 млрд бумажных долларов на золото по официальному курсу 35 долл., что вызвало недовольство у американских властей. Последние, однако, не нашли действенных рычагов давления, и за последующие два года Франция выкупила у США больше 3000 тонн золота. В начале 1971 года ФРГ обменяла на драгоценный металл 5 млрд долл. На свободных рынках цена золота при этом достигала уже 40–44 доллара.

В результате золотой запас США с 1950 по 1971 год сократился более чем в 2,5 раза — с 22 до 8 тысяч тонн. Президент США Ричард Никсон 15 августа 1971 года в одностороннем порядке, без одобрения других сторон (поэтому это событие получило название «Никсоновского шока»), отказался от привязки доллара к золоту.

Обмен долларов на золото по цене 35 долларов за унцию был прекращен. На этом закончилась эпоха золотого стандарта.

Частное владение золотом в Соединенных Штатах было легализовано 15 августа 1974 года.

На уровне около 8000 тонн золотой резерв США сохраняется почти без изменения уже почти 50 лет. На 31 марта 2019 года, по официальным данным министерства финансов США, он составил около 8134 тонны, из них 8045 тонн в слитках, 89 тонн — в монетах.

Форт Нокс — хранилище слитков золота в Соединенных Штатах

Английское название Fort Knox происходит от находящейся рядом военной базы. Местоположение форта — штат Кентукки.

Когда золотой запас в США начал расти, для его хранения потребовалось специальное помещение. Его строи-тельство началось в 1936 году на территории, военной базы, которая была передана Казначейству США.

В конце года строительство было завершено. В январе 1937-го в хранилище стало поступать первое золото.

Наибольшее количество золота находилось в Форт Ноксе во время Второй мировой войны — 649,6 млн тройских унций (20,2 тыс. т). В настоящее время это хранилище занимает в США только второе место по количеству драгоценного металла, а на первом месте — хранилище Федерального резервного банка Нью-Йорка.

Цены на золото и серебро в течение некоторого времени немного снижались. Финансовые рынки восстанавливаются после катастрофического прошлого года и снова становятся чрезвычайно оптимистичными. В конце концов, Федеральная резервная система США, похоже, одержима сохранением ставок на прежнем уровне. Для нового президента миллиардов уже недостаточно — политика Байдена требует триллионы. Однако, когда инфляционные ожидания продолжают расти, как и госдолг, почему цена на золото не достигает новых максимумов?

Финансовые рынки, похоже, начали 2021-ый на сильной ноте после бурного прошлого года, когда началась пандемия. Оптимизм присутствовал на фондовых рынках, рынках облигаций и сырьевых товаров, однако цены на золото и серебро снижались до все более низких уровней. Многие инвесторы задаются вопросом, когда они достигнут дна?

Общая картина

После изоляции, вызванной пандемией, смены (или, скорее, снятие) геополитической напряженности и радикальных политических инициатив в США на финансовых рынках произошли огромные изменения, в основном в положительную сторону. Тем не менее, общая картина остается, мягко говоря, озадачивающий.

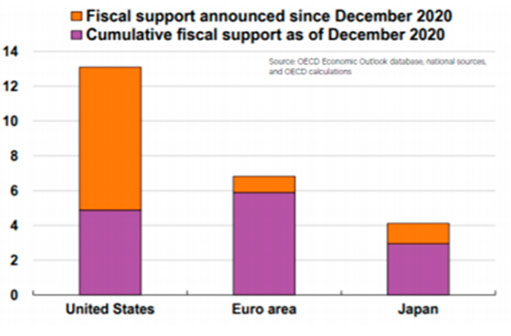

Правительство США уже ввело астрономические бюджетные стимулы в прошлом году, но, похоже, это было только начало, поскольку при президенте Байдене расходы будут резко увеличиваться. Недавно был принят пакет стимулов в размере $1,9 триллиона долларов, включая продление увеличенных пособий по безработице, новых пособий на детей, разовых чеков на $1,4 триллиона долларов и миллиардов помощи правительствам штатов и местным властям. Этот пакет намного превзошел ожидания глобальных аналитиков.

Нет никаких сомнений в том, что агрессивные меры стимулирования Байдена будут только умножаться в ближайшие месяцы и годы. Откровенно говоря, США, похоже, погрязли в разгуле по принципу «бесплатные деньги для всех». Президент уже готовится в ближайшие несколько лет вложить в экономику еще $2 триллиона долларов, на этот раз на инфраструктурные проекты. Этот гигантский пакет расходов призван преобразовать не только автомобильные и железные дороги, но также энергетику, строительство, связь и образование.

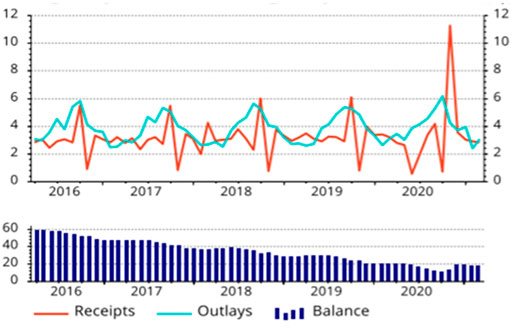

Очевидно, что все эти денежно-кредитные и фискальные эксцессы призваны ускорить ралли финансового рынка. Однако, поскольку в реальную экономику вливаются беспрецедентные объемы стимулирующих денежных средств, кажется, что относительно мало говорится о результирующей инфляции и быстро растущем дефиците.

Финансовые рынки излучают оптимизм

Вопреки расхожему мнению (и здравому смыслу), согласно которому инфляция и растущий дефицит явно вредны для экономики, сегодня финансовые рынки, похоже, только рады им. Растущие дефициты и долги воспринимаются как несущественные или даже чисто положительные. Причин тому множество.

Новая администрация США продвигает свои инфраструктурные планы как необходимый шаг во избежание вытеснения Китаем как глобальной сверхдержавы. Это может повлечь за собой создание или перемещение отраслей, корпоративных гигантов и лояльность клиентов в США, что принесет больше прибыли. Это означает, что чрезмерные траты США в долгосрочной перспективе только возьмут под контроль человеческий, экономический и политический капитал.

Также очевидно, что многие либералы и лоббисты возлагают свои надежды на президента Байдена в том, что их политические цели будут реализованы. От нового президента ждут многого — от развития инфраструктуры до изменений в избирательном законодательстве, от повышения минимальной заработной платы и налогов до иммиграционной реформы. И хотя он вряд ли предпримет такие смелые и последовательные политические шаги сразу, консенсус заключается в том, что все эти проблемы будут решены достаточно скоро, что привело к беспрецедентному, хотя, возможно, нереалистичному оптимизму.

Этот оптимизм, который также можно рассматривать как наивное самодовольство с более широкой точки зрения, помог снизить цену на золото, несмотря на инфляционную экономическую политику.

Дно близко

Многие инвесторы могут не понять, почему цена на золото застопорилась, несмотря на рост инфляции. Фундаментальный факт, который нужно понять, заключается в том, что золото отличается от других сырьевых товаров, потому что это денежный актив. Цена на золото зависит не только от рыночных условий, но и от доверия или недоверия инвесторов к правительствам и центральным банкам. Кроме того, трудно мгновенно понять его ценность как средства сбережения.

Добавьте к этому тот факт, что золото продолжает оставаться самой надежной формой денег с точки зрения долгосрочных инвестиций. Даже криптовалюты, которые, похоже, получили более широкое признание у молодого (и даже старшего) поколения, со временем еще не проявили себя.

Никакая другая валюта не сохранилась, кроме золота. Криптовалюты должны со временем проявить себя — и будут проверены временем. но мы по-прежнему любим золото в долгосрочной перспективе как средство сбережения.

Феликс В. Зулауф, Zulauf Consulting

Текущая рыночная ситуация — с низкими и падающими реальными процентными ставками — является оптимистичной для золота. Однако эти ставки растут как в реальном, так и в номинальном выражении, что означает, что среднесрочные индикаторы все еще остаются медвежьими. Таким образом, похоже, что еще один период слабости может привести к падению цены в течение следующих 3-6 недель. Этот среднесрочный минимум вероятно синхронизируется с временным максимумом доллара США. Нынешняя ситуация редка и очень похожа на 2014 год, когда процент быков достиг 0% и привел к окончательному минимуму.

Путь вперед

С тактической точки зрения тот факт, что дно близко, сигнализирует о приближающейся отличной возможности для покупки золота. Хотя это может и не вызвать явным образом следующий бычий цикл, есть все шансы, что цена на золото вернется к новым максимумам в течение следующих нескольких месяцев. Если вам нужна точная цифра, цена скорее всего достигнет $2.300 долларов за унцию в течение следующих 12 месяцев. Следовательно, несмотря на то, что это всего лишь промежуточное ралли, а не минимум цикла, предстоящие минимумы в следующие 3-6 недель по-прежнему представляют отличную тактическую возможность для разумных инвестиций.

Почему? Что ж, финансовые рынки, скорее всего, скоро наткнутся на стену. Товарно-сырьевой рынок уже кажется сильно перекупленным, и в ближайшие месяцы возможно усиление коррекционной активности в этом комплексе. Золото тоже перепродано, и, несмотря на низкий уровень интереса, наблюдается рост номинальной и реальной доходности.

Кроме того, вряд ли центральные банки на самом деле контролируют доходность и инфляцию в такой степени, как некоторые верят. Во всяком случае, рынок, похоже, ждет серьезный сюрприз, который, скорее всего, оставит центральные банки в дураках, когда вечеринка закончится. Та же участь может ожидать тех осторожных инвесторов в золото, которые повелись на ныне вирусную тенденцию FOMO — Fear of Missing Out или Синдром упущенной выгоды.

Другие прогнозы цен и аналитика рынка:

По итогам прошлого года мировые центробанки купили максимальный объем золота с 1971 года. Они приобрели 651 тонну золота. Одна только Россия скупила 274 тонны. Помимо России золото активно покупали Китай, Венгрия, Польша, Египет, Казахстан и Индия.

Годовой спрос на золотые слитки и монеты со стороны ЦБ подскочил на 74%. В первой половине 2019 года тенденция продолжилась, сообщил Всемирный золотой совет (World Gold Council). В эту организацию входят крупнейшие производители золота в мире.

Большинство центральных банков ожидают увеличения мировых золотовалютных резервов в следующем году. Все эти тонны золота нужно где-то хранить. Редакция РБК Quote решила выяснить, где держат золото десять стран с наибольшими запасами на планете. Мы обнаружили в открытом доступе девять адресов из десяти. Вот полный список.

1. США: резерв золота — 8133,5 тонны, по данным Всемирного золотого совета на июль 2019 года. Процент от золотовалютных резервов — 74,5%. США являются лидером по объему золотых запасов в мире. До половины запаса американского золота находится в хранилище бывшей военной базы города Форт-Нокс в штате Кентукки.

Часть резервов поместили в хранилище монетного двора на территории города Вест-Пойнт, штат Нью-Йорк, в Денверском монетном дворе в Колорадо и в хранилище Федерального резервного банка (ФРБ) Нью-Йорка на Либерти-стрит, 33, на Манхэттене.

2. Германия — рекордсмен по запасам золота в Европе. Резерв золота — 3367,9 тонны. Процент от золотовалютных резервов — 70%. Раньше большая часть немецких запасов золота находилась в банках Нью-Йорка (США), Лондона (Великобритания) и Парижа (Франция). Но с 2013 года под давлением общественного мнения Германия начала возвращать собственное золото из зарубежных хранилищ.

К 2017 году страна вернула половину запаса в хранилища Бундесбанка на улице Wilhelm-Epstein-Straße, 14, во Франкфурте. Сейчас там находится 50,6% немецкого золота. В Федеральном резервном банке Нью-Йорка (том самом на Либерти-стрит, 33) осталось 36,6% золотого запаса Германии, а Банке Англии в Лондоне — 12,8%. Бундесбанк выпустил специальную книгу об истории золотого запаса страны.

3. Италия: резерв золота — 2451,8 тонны. Процент от золотовалютных резервов — 65,4%. Итальянское золото хранится в основном в слитках. В общей сложности их насчитывается 95 493 штуки весом от 4,2 до 19,7 кг. В золотой резерв Банка Италии также входит небольшая доля золотых монет — 4,1 тонны.

В подземном хранилище во дворце Палаццо Кох по адресу Via Nazionale, 91, в Риме находится 44,9% слитков и монет. Остальные запасы Италия отдала на хранение в ФРБ Нью-Йорка США на Манхэттене (43,3%), в хранилище Берна в Швейцарии (6,1%) и в хранилище Банка Англии в Лондоне (8,8%).

4. Франция: резерв золота — 2436 тонн. Процент от золотовалютных резервов — 59,9%. Хранилище главного французского банка Banque de France расположено на нижнем — минус восьмом — этаже подвала штаб-квартиры банка в Париже на улице Croix des Petits Champs, 31.

Огромное хранилище под названием La Souterraine построено на глубине 29 метров ниже уровня реки Сены. Его свод поддерживают 658 колонн, а стены покрыты изразцовой плиткой. Часть La Souterraine оборудована кухнями, раковинами и холодильниками. В случае конфликта там смогут укрыться 3 тыс. человек. Золото хранится в слитках на поддонах, в ящиках и шкафах. В Париже находятся все официальные золотые резервы Франции.

5. Россия. К 1 июля 2019 года стоимость золотого запаса России впервые превысила $100 млрд, а физическая масса золота достигла 2207 тонн. Золото составляет 19% от всех международных резервов РФ. В 1993 году стоимость монетарного золота составляла всего $2,58 млрд. Рекорд запасов золота был зафиксирован в 1941 году — 2800 тонн. Россия не превзошла этот результат до сих пор.

Российский ЦБ держит золотые запасы на территории страны в своих хранилищах с многоуровневой системой безопасности. Золото хранится в монетах и слитках чистотой не ниже 995 пробы весом от 10 до 14 кг. Цена одного десятикилограммового слитка составляет почти ₽30 млн.

Большая часть запаса предположительно находится в главном хранилище в Москве на улице Правды, 6, — недалеко от Белорусского вокзала. Остальное — в хранилищах подразделений Центрального банка в других городах страны.

6. Китай: резерв золота — 1916,3 тонны. Процент от золотовалютных резервов — 2,5%. Считается, что официальные золотые запасы хранятся в Пекине.

Резервы золота в Китае с начала 2000-х годов выросли почти в пять раз, увеличившись примерно с 400 тонн в 2001 году до более чем 1900 тонн к середине текущего года. При этом КНР является крупнейшим производителем золота в мире.

Редакции РБК Quote не удалось найти адрес золотохранилища Китайской Народной Республики в открытых источниках. Центральное здание Народного банка Китая находится в Пекине по адресу No.32 Chengfang Street, Xicheng District.

7. Швейцария: резерв золота — 1040 тонн. Процент от золотовалютных резервов — 5,4%. Страна имеет рекордное соотношение золотых запасов к количеству жителей. Швейцария хранит 70% золота внутри страны, 20% — в Банке Англии и 10% — в Центральном банке Канады. Национальный банк Швейцарии имеет хранилища под своей штаб-квартирой в Берне на площади Bundesplatz, 1, но официальной информации о месте хранения золотого запаса нет.

8. Япония: резерв золота —765,2 тонны. Процент от золотовалютных резервов — 2,4%. У этой страны самый низкий процент золота среди десяти центральных банков с наибольшим золотым запасом. Главное здание Центрального банка Японии в Токио расположено по адресу 2-1-1 Nihonbashi-Hongokucho, Chuo-ku.

9. Индия: резерв золота — 618,2 тонны. Процент от золотовалютных резервов — 6,1%. Золотые резервы Индии находятся в виде слитков в хранилище Резервного банка Индии в городе Нагпур штата Махараштра. Офис Резервного банка Индии в Нагпуре находится по адресу Dr. Raghavendra Rao Road, Civil Lines, P.B.No.15.

Часть индийского золота хранится в Англии. В 1991 году страна пережила серьезный кризис, который вынудил правительство использовать золотые запасы, чтобы избежать дефолта . Около 8 тонн золота были переправлены в Банк Англии для получения кредитов.

Индия давно вернула долги, но золото все еще остается в Англии. По официальной версии, его нельзя вернуть обратно в Индию из-за проблем со страхованием и безопасностью. До сих пор индийское золото хранится как золотой депозит в Банке Англии, а Индия получает по нему проценты.

10. Нидерланды: резерв золота — 612,5 тонны. Процент от золотовалютных резервов — 64,9%. Запас золота страны хранится и управляется центральным банком страны De Nederlandsche Bank. Золотое хранилище в штаб-квартире Центрального банка Нидерландов в Амстердаме по адресу Westeinde, 1, содержит 15 тыс. золотых слитков стоимостью более €6 млрд. Это золото — 31% от общего золотого запаса Центрального банка Нидерландов.

Еще 31% золотого запаса находится в хранилищах Федерального резервного банка Нью-Йорка на Манхэттене. Остальные 38% — у Банка Англии в Лондоне и у Банка Канады в Оттаве.

Дефолт (от французского de fault — по вине) — ситуация, возникшая при неисполнении заемщиком обязательств по уплате или обслуживанию долга. Дефолтом считается неуплата процентов по кредиту или по облигационному займу, а также непогашение займа. Стоит отдельно выделить технический дефолт — ситуацию, когда исполнение обязательств было только временной задержкой платежей, как правило, по независящим от заемщика обстоятельствам. Дефолт служит основанием для предъявления кредитором иска о банкротстве заемщика

Игорь Неделькин

корреспондент Expert.ru

1 июня 2020, 18:11

Примерно два месяца назад финансовые и сырьевые рынки находились в состоянии полнейшего хаоса. Из-за эпидемии коронавируса COVID-19 цепочки мировых поставок были разрушены, что привело к серьезным катаклизмам на биржевых площадках.

Одним из наиболее пострадавших рынков, наряду с нефтяным, конечно, стал рынок драгоценных металлов, и в первую очередь рынок золота.

Ценовое расхождение

Было зафиксировано рекордное расхождение спотовых цен и цен на фьючерсные контракты.

«Эксперт» подробно разбирал эту историю , рассказывая, что закрытие некоторых золотодобывающих предприятий, в первую очередь в Швейцарии, а также перебои с авиасообщением, привели к дефициту физического металла. Трейдеры, которые хотели купить слитки, не могли этого сделать, поэтому скупали «бумажные контракты». Кто-то, напротив, старался ликвидировать позиции во фьючерсах, опасаясь не исполнить обязательства перед биржей.

Однако для наиболее предприимчивых сложились условия для хорошего арбитражного заработка. Они начали скупать физическое золото по спотовой цене во всех частях мира, где это только было возможно, параллельно продавая фьючерсы на бирже COMEX. Такая операция давала возможность отправить металл на биржу в Нью-Йорке и продать его через месяц по заранее известной цене, которая была выше цены покупки физического золота.

Это своеобразный аналог тех операций, которые спекулянты проводили на нефтяном рынке, арендуя танкеры для хранения нефти и дальнейшей перепродаже по более высокой цене. Напомним, разница между ближним и дальним нефтяными фьючерсами достигала 10 долларов.

Рекорды и максимумы

Но вернемся к золоту. Вся эта спекулятивная активность привела к тому, что поставки золота в США побили все мыслимые и немыслимые рекорды.

Агентство Bloomberg даже успело окрестить этот процесс «самым масштабным перемещением золота в истории».

С конца марта складские запасы COMEX увеличились не менее чем на 550 тонн золота, что сопоставимо с мировым объемом добычи за этот период времени. В пересчете на текущие цены, это порядка 30 миллиардов долларов.

Если сравнивать этот объем с суверенными золотыми запасами, то он разместился бы на почетной 11 строчке, опередив даже ЕЦБ, у которого 504,8 тонн металла. Оценить масштабы перемещения золота позволила статистика по экспорту и импорту, а также комментарии ведущих игроков ведущих компаний по транспортировке и доставке драгоценных металлов.

К слову, ситуация достигла своего апогея в минувший четверг, когда трейдеры объявили о намерении осуществить поставку на COMEX по июньскому контракту на рекордные 2,8 миллиона унций золота. Это крупнейшее дневное уведомление с 1994 года.

Основная часть металла поступила в Штаты из Швейцарии. Экспорт швейцарского золота в США достиг в апреле 111,7 тонн — самого высокого показателя за всю историю наблюдений. Еще в марте импорт золота в Америку превысил 3 миллиарда долларов, став максимальным за десять лет.

Унося добычу

Стоит ли удивляться, что заработать на этом хаосе старались все. Чтобы удовлетворить беспрецедентный спрос на физическое золото, золотоперерабатывающие заводы, например, в Австралии, даже увеличили производство так называемых килобаров — формы, в которой золото поставляется на COMEX.

Для управляющего директора Brink Марка Вулли такой всплеск спроса на доставку золота в Нью-Йорк оказался настоящим сюрпризом. Ничего подобного за 20 лет работы он не видел.

«Количество металла, которое мы успешно перевезли в Нью-Йорк, просто впечатляет», — сказал он в четверг в ходе вебинара, организованного London Bullion Market Association. «Вероятно, это столько же, сколько было всего добыто за этот период», — добавил Вулли.

Стоит отметить, что в обычные времена цены фьючерсных контрактов практически не отличаются от спот-цены, но в марте и апреле расхождение достигало 70 долларов. Также важно отметить, в нормальных условиях ежедневно из рук в руки переходят контракты на миллиарды долларов, но подавляющее большинство из них не идет на поставку.

Между тем, пока одни зарабатывали деньги, другие, как, например, банк HSBC, потеряли на росте премии за фьючерсные контракты миллионы долларов.

Ну а для логистических компаний, которые занимаются транспортировкой золота, прошедшие несколько месяцев стали настоящей сказкой. Возможно, она продлится еще какое-то время. Ближайшие фьючерсы уже нивелировали отрыв от спотовых цен и даже торгуются с дисконтом, однако дальние все еще стоят дороже, а значит, желающие отправить очередную партию в Нью-Йорк еще будут.

Золото было предшественником доллара в качестве мирового финансового стандарта. Неудивительно, что даже поверженный соперник вызывал у «хозяев денег» серьёзные опасения. Настолько серьёзные, что США избавляются и от своего, и даже от чужого золота

В предыдущей статье я показал, что одной из важных подпорок доллара США в нынешних условиях является золото. Вернее, игра на понижение золота, которое, несмотря на его официальную демонетизацию (происшедшую в 70-е годы прошлого века), остаётся потенциально опасным конкурентом для бумажного доллара. Но чтобы вести игру на понижение цены золота и тем самым искусственно ослаблять конкурента бумажного доллара, как ни крути, опять-таки нужно золото. А где его взять?

Я уже объяснил читателю, что «хозяева денег» (основные акционеры Федеральной резервной системы США) для золотых интервенций использовали в течение длительного времени (с 1990-х годов) драгоценный металл из резервов европейских стран. Происходили распродажи золота из резервов Национального банка Швейцарии, Банка Англии, а также Центробанков Нидерландов, Испании, Португалии и некоторых других стран.

Но гораздо более крупным источником металла для золотых интервенций стали резервы Казначейства США, которые находятся в хранилищах Форт-Нокса. Несколько слов о происхождении этих резервов, которые в 1938 году составили 13 тыс. т, в 1945 году – 17,7 тыс. т, а в 1949 году увеличились до рекордной отметки – 21,8 тыс. т, что составляло 70% всех мировых золотых резервов (без СССР).

Первый источник таких гигантских резервов – конфискация, или национализация золота, проведённая Рузвельтом в 1933–1934 годах (изъятие золота у граждан и банков и его перевод в Казначейство).

Второй источник – импорт золота. До 1933 года экспорт золота из США превышал импорт. В 1933 году тенденция изменилась, США превратились в нетто-импортёра драгоценного металла. За период 1933–1943 годов США вывезли из страны всего 269 т драгоценного металла, а импортировали золота в объёме 15 111 т. Чистый импорт составил 14 842 т. Всё ввозимое золото поступало в хранилища американского казначейства: Америка готовила свой «золотой аргумент» для международной валютно-финансовой конференции, которая прошла летом 1944 года в Бреттон-Вудсе. Все участники единодушно проголосовали за статус доллара как мировой валюты, ибо именно он был обеспечен гигантскими запасами «жёлтого металла», хранившегося в Казначействе США.

Фото: www.globallookpress.com

Доллар США и золото после развала Бреттон-Вудса

На момент развала Бреттон-Вудской валютно-финансовой системы в 1970-е годы в хранилищах Казначейства США золота было примерно 8,5 тыс. тонн. К концу 80-х годов запас сократился до 8,2 тыс. т, и с тех пор показатель оставался почти неизменным. С 2005 года Минфин США показывает одну и ту же цифру – 8133 т. Американские журналисты шутят: золото в Форт-Ноксе находится в состоянии «глубокой заморозки».

Но это блеф. Золото выводилось из хранилищ Казначейства, по крайней мере, с начала 1990-х годов (согласно некоторым версиям, даже раньше – в 80-е годы). Выведение физического золота оформлялось с помощью договоров золотых кредитов или золотого лизинга. У Минфина США оставались лишь долговые расписки («золотые требования»), которые и выдавались за золото. По мнению многих экспертов, в лучшем случае в подвалах Форт-Нокса имеются муляжи – вольфрамовые слитки, покрытые тонким слоем золота.

Впервые мир узнал о «вольфрамовом золоте» в 2009 году. В Китай из США была отправлена партия золота, 5600 слитков по 400 унций каждый. Такие партии золота отправлялись и ранее. Но на этот раз китайцы поручили экспертам провести проверку слитков. И тут же разразился скандал – слитки оказались фальшивыми! А ведь золото отправлялось не частной американской фирмой, а Казначейством США!

Вот поэтому некоторые серьёзные эксперты полагают, что этот источник золотых интервенций уже исчерпан или близок к своему исчерпанию. Подвалы Форт-Нокса и иные хранилища Казначейства США почти пусты или наполнены вольфрамовыми муляжами. Что неизбежно приведёт к взлёту цен на мировом рынке золота и бегству от доллара США в «жёлтый металл».

Фото: www.globallookpress.com

«Хозяева денег» уже один раз чуть было не потеряли контроль над мировым рынком золота. Это произошло во время последнего глобального финансового кризиса. В 2007 году цена на «жёлтый металл» пересекла планку 600 долл. за тройскую унцию и уверенно продолжила свой рост. В 2011 году цена стала подбираться к 2000 долларов. И лишь невероятными усилиями (которые оказались за кадром для публики, привыкшей к использованию средств массовой дезинформации) удалось переломить тенденцию: цена в 2013 году установилась на уровне 1200 долларов. А далее она стала «гулять» в диапазоне 1200–1300 долл., иногда немного выходя за эти рамки.

Чем же удаётся прижимать цену на золото? Есть много признаков того, что своё золото у Америки уже закончилось. И она приступила к «освоению» того металла, который был размещён в разное время многими странами на хранение на территории США. Основное место хранения иностранного золота на территории США – хранилище Федерального резервного банка Нью-Йорка в Манхэттене. В середине текущего десятилетия там, согласно данным ФРБ, размещалось около шести тысяч тонн «жёлтого металла». Есть сильные подозрения, что лапы «хозяев денег» уже дотянулись и до этого источника. Ведь не случайно Германия и другие страны Европы потребовали возвращения своих золотых резервов, находящихся на хранении в США, но в полном объёме эти требования до сих пор не выполнены. Следует также обратить внимание на такую деталь: те золотые слитки, которое американцы всё-таки возвращали Германии, имели совершенно другие клейма. Очевидно, что американцы срочно покупали эти новые слитки, потому что первоначальные слитки немецкого золота были проданы или отданы в золотой лизинг. Желающие подробнее изучить данный вопрос могут узнать детали из моей книги «Золотой лохотрон. Мировая экономика как финансовая пирамида».

«Хозяева денег» сделали ставку на экспорт золота из США

Есть ещё один источник золота, с помощью которого «хозяева денег» поддерживали и продолжают поддерживать доллар США. Речь идёт о добыче «жёлтого металла» в США. Примечательно, что в 50–60-е годы прошлого века объёмы годовой добычи золота в США выглядели очень скромно на фоне таких гигантов золотой добычи, как ЮАР или Советский Союз. Добыча в США, по данным Геологической службы США, составляла примерно 50 тонн металла в год (что на порядок меньше, чем в Южной Африке и в несколько раз меньше, чем в СССР). В 1970-е годы добыча золота в США упала ниже 50 тонн, в отдельные годы опускаясь ниже планки 40 тонн. В 1980 году она опустилась аж до 30 тонн (для сравнения: в ЮАР в том году было добыто 944 т драгоценного металла).

Фото: www.globallookpress.com

И вдруг в 80-е годы в США начался мощный рост добычи драгоценного металла. Вот данные за отдельные годы (т): 1982 г. – 45,6; 1985 г. – 75,5; 1987 г. – 153,9; 1989 г. – 265,7; 1990 г. – 294,5. Как видим, за одно десятилетие добыча драгоценного металла в Америке выросла почти на порядок. Таких резких рывков в золотодобыче не демонстрировала ни одна страна (может быть, только Советский Союз в 30-е годы в ходе социалистической индустриализации). В 90-е годы рост продолжился, хотя темпы его снизились. И в конце позапрошлого десятилетия США вышли на уровень годовой добычи, превысивший 350 тонн золота. Так, в 2000 году показатель был равен 353 тоннам. США оказались в тройке лидеров мировой добычи, отставая несколько от Южной Африки и находясь почти вровень с Австралией.

Чем был вызван такой стремительный рост добычи «жёлтого металла», который вывел США в группу мировых лидеров? Может быть, по каким-то причинам в Америке стала стремительно развиваться ювелирная промышленность, предъявлявшая спрос на драгоценный металл? Или возникла потребность в золоте со стороны радиоэлектроники? Нет, никакого существенного увеличения спроса на него на внутреннем рынке США не произошло. Как оказалось, металл добывался ради экспорта. Вот, например, баланс движения золота в США за период 1991–1995 гг.

Источник: U.S. Department of the Interior. U.S. Geological Survey

Как видим, значительная часть производимого в США золота уходила не на внутренний, а на внешний рынок. Чистый экспорт золота (экспорт минус импорт) за пятилетний период составил 1141 т. Суммарное производство золота за указанный период было равно 1601 т. Чистый экспорт по отношению к добыче составил 71,3% – очень высокий показатель. Справедливости ради следует сказать, что примерно такой же была картина и в России. Львиная доля «жёлтого металла», добывавшегося в нашей стране (среднегодовая добыча у нас тогда составляла 160–180 т), уходила за границу. А вот Китай, который стремительно наращивал добычу золота в этом веке и вышел на первое место в мире в 2007 году, обогнав ЮАР, традиционно почти всю свою золотую продукцию оставляет внутри страны.

Вся добыча золота в США уходит на мировой рынок

Быстрое развитие золотодобычи в США стимулировалось специально ради того, чтобы с помощью нарастающих объёмов экспорта «жёлтого металла» сдерживать рост цен на золото на мировом рынке. Выше я привёл картину за период 1991–1995 гг. Может быть, позднее экспортная ориентация добычи золота в США стала размываться? На основе собственных расчётов я определил, что чистый экспорт драгоценного металла из США в последующие годы был таким (в тоннах): 1996 г. – 313; 1997 г. – 242; 1998 г. – 196; 1999 г. – 243; 2000 г. – 371; 2001 г. – 328; 2002 г. – 92; 2003 г. – 164; 2004 г. – 34; 2005 г. – 80; 2006 г. – 163; 2007 г. – 392; 2008 г. – 448; 2009 г. – 168; 2010 г. – 142; 2011 г.- 342; 2012 г. – 350; 2013 г. – 370; 2014 г. – 193; 2015 г. – 253; 2014 г. – 193; 2015 г. – 253; 2016 г. – 79; 2017 г. – 218. Наконец, по итогам трёх кварталов 2018 года чистый вывоз драгоценного металла из США составил 177 тонн. Итого за период 1996–2018 гг. (неполные 23 года, до 1 октября 2018 г.) чистый отток золота из США составил 5358 тонн. А если мы ещё приплюсуем чистый отток золота за период 1991–1995 гг., равный 1141 тонне, то получим, что за период 1991–2018 гг. из США было вывезено 6499 тонн драгоценного металла. В среднем на год получается 234 тонны. Это означает, что практически весь добытый драгоценный металл в США вывозился и вывозится из страны.

Фото: www.globallookpress.com

Вот как выглядел список стран-экспортёров золота в топ-20 в 2017 году (стоимость экспорта в млрд долл.; в скобках – доля в мировом экспорте золота, %): Швейцария – 67,9 (21,1); Гонконг – 52,2 (16,2); США – 19,8 (6,2); Великобритания – 17,0 (5,3); Объединённые Арабские Эмираты – 16,6 (5,2); Канада – 13,2 (4,1); Австралия – 13,1 (4,1); Сингапур – 11,5 (3,6); Япония – 8,4 (2,6); Перу – 7,0 (2,2); Турция – 6,6 (2,1); Гана – 5,9 (1,8); Таиланд – 5,7 (1,8); Южная Африка – 5,0 (1,6); Германия – 4,7 (1,5); Мексика – 4,4 (1,4); Узбекистан – 3,7 (1,1); Гвинея – 3,3 (1,0); Бразилия – 2,8 (0,9); Россия – 2,4 (0,7). Вроде бы США здесь находятся лишь на третьем месте после Швейцарии и Гонконга. Но дело в том, что указанные две страны, равно как и многие другие страны из приведённого списка, не являются золотодобывающими, а выступают в качестве реэкспортёров. Среди золотодобывающих стран США – главный экспортёр драгоценного металла, а далее за ними следуют Канада, Австралия, Перу, Гана, Южная Африка, Мексика, Узбекистан, Гвинея, Бразилия, Россия.

А куда американское золото вывозится? Прежде всего, в те самые страны, которые являются крупнейшими реэкспортёрами драгоценного металла. Это Швейцария, Великобритания, Гонконг, ОАЭ. Плюс Индия, являющаяся крупнейшим конечным потребителем золота.

Newmont Mining становится мировым лидером золотодобычи

Фото: www.globallookpress.com

Я уже упоминал, что созданный «хозяевами денег» в конце прошлого века золотой картель, по мнению некоторых экспертов, в своём составе имел не только банки, но и крупнейшие золотодобывающие компании. Правда, это было предположение – названия компаний не озвучивались. Не исключаю, что в составе картеля была именно Newmont Mining. Посудите сами. Резкое наращивание добычи драгоценного металла указанной компанией началось тогда, когда цены на «жёлтый металл» стали падать. После пика цен 1980 года (тогда они взметнулись выше планки 800 долл. за тройскую унцию) в 1982 году они упали до 400 долл., а в 1985 году достигли планки в 300 долл. В это время многие золотодобывающие компании по всему миру закрывались, т.к. добыча при таких ценах была убыточной. А Newmont Mining уверенно набирала обороты. Есть версия, что компания какими-то скрытыми способами субсидировалась «хозяевами денег».

Золотая поддержка доллара близка к исчерпанию

Следует отметить, что в последние годы объёмы добычи «жёлтого металла» в США далеки от рекордных уровней девяностых и нулевых годов. Так, в 2014–2016 гг. объёмы годовой добычи лишь немного превышали 200 тонн (2013 г. – 230; 2014 г. – 210; 2015 г. – 214; 2016 г. – 222 т). Одна из причин такого снижения – ограниченные ресурсы разведанных запасов золота в недрах США. Наибольшие запасы, по данным Всемирного совета по золоту, у Австралии – 9800 тонн. На втором месте – Южная Африка с 6000 тоннами. У России, находящейся на третьем месте, – 5500 тонн. А у США – 3000 тонн. Правда, у Китая, являющегося на сегодняшний день непререкаемым лидером в золотодобыче, – лишь 2000 тонн. С учётом этого можно ожидать, что в группе лидеров золотодобычи могут произойти перестановки (кстати, у России есть реальные шансы в ближайшее время обойти по добыче золота Китай и разделить первое-второе места с Австралией). Очевидно, что американской компании Newmont Mining, базирующейся преимущественно на минерально-сырьевой базе США, будет всё сложнее накачивать мировой рынок золотом. Это ещё одна из причин, по которым золото может в ближайшее время начать резко дорожать. И это станет весомым фактором ослабления доллара США.

Некоторые эксперты не исключают возможности реанимации в мире в каком-то виде золотого стандарта. Намекая, что восстановление такого стандарта может начаться с тех стран, где накоплены реальные (а не фиктивные, как в США) золотые резервы. В список таких стран включают в первую очередь Китай и Россию.

Читайте также: